ブログ

令和6年度税制改正大綱の解説

投稿日:2024年01月11日

令和5年12月14日に、与党から令和6年度税制改正大綱が公表されました。今回は、所得税・住民税の定額減税、賃上げ促進税制の改正などが注目されています。また、扶養控除の見直しについては今回結論が見送られ、令和7年度税制改正で決定見込みとなりました。

このブログでは、令和6年度税制改正大綱について、以下の項目の概要を紹介していきます。

目次

1.個人所得課税

個人の所得税等に関する改正を2点紹介します。

所得税・個人住民税の定額減税

物価が上昇しているにも関わらず、賃金上昇が追い付いていないことによる個人の負担を軽減するため、所得税と住民税が減税されます。

【概要】

・所得税 – 居住者の令和6年分の税額から、特別控除額を控除

・住民税 – 納税義務者の令和6年分の税額から、特別控除額を控除

・特別控除額 – 本人:所得税3万円、住民税1万円、合計4万円。

同一生計配偶者および扶養親族:1人あたり所得税3万円。

控除対象配偶者および扶養親族:1人あたり住民税1万円。

・所得制限 – 令和6年分の合計所得金額が1,805万円以下。給与所得の場合は収入金額2,000万円以下。

【減税の実施方法】

・給与所得者

所得税:令和6年6月の源泉徴収額から控除、引ききれない分は7月以降順次控除。最後は年末調整で調整。

住民税:令和6年7月から令和7年5月の11ヶ月で均等に徴収。

・事業所得者等

所得税:令和6年分第1期分予定納税額から控除。引ききれない分は第2期予定納税、最後は確定申告で控除。

住民税:令和6年分第1期分の納付額から控除、引ききれない分は第2期分以降順次控除。

・公的年金受給者

所得税:令和6年6月1日以後最初に支払いを受ける公的年金等の源泉所得税額から控除、引ききれない分は8月以降順次控除。

住民税: 令和6年10月1日以後最初に支払いを受ける公的年金等の特別徴収税額から控除、引ききれない分は12月以降順次控除。

【注意点】

・給与所得者は令和6年6月分の源泉徴収から差し引かれるため、

源泉徴収事務に対応できるようシステム等の準備が必要

・退職所得などの臨時的な所得でも、所得制限を超える場合は減税されない

子育て世代等に対する住宅ローン控除の拡充

子育て世代等の住宅ローン控除について、借入限度額の上限が上がります。令和6年度に限るもので、令和7年度以降については結論が先送りされました。

【概要】

- 子育て世帯が令和6年中に入居した場合、要件を満たした住宅ローンの控除対象借入限度額を上乗せする

- 対象者は夫婦のいずれかが40歳未満の者、または、19歳未満の扶養親族を有する者

【上乗せ金額】

| 入居時期 | ||

| 令和4,5年 | 令和6年 | |

| 認定住宅 | 5,000万円 | 4,500万円

→子育て世代5,000万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円

→子育て世代4,500万円 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円

→子育て世代4,000万円 |

このほか、既存住宅のリフォーム減税が令和7年12月31日まで延長されるなどの、既存住宅等のリフォームに係る特例(子育て世帯特例の新設)の拡充・延長もおこなわれました。

令和7年度税制改正まで先送り事項

以下の2点は、令和7年度改正まで先送りされることとなりました。

(1)扶養控除等の見直し

扶養控除:16歳~18歳が所得税38万円から25万円、住民税33万円から12万円へ(縮小)。

児童手当:所得制限の撤廃、第三子以降への増額、支給期間が18歳まで延長。

ひとり親控除の拡充:適用対象が合計所得金額1,000万円まで拡充、控除額が所得税35万円から38万円、住民税が30万円から33万円へ(拡大)。

(2)生命保険料控除の拡充

23歳未満の扶養親族がいる場合、新生命保険料に係る一般生命保険料控除の適用限度額が4万円から6万円へ。

2.資産課税

相続税、贈与税や譲渡所得に関する改正を3点紹介します。

事業承継税制の確認申請期限の延長

事業承継税制の、特例承継計画等の提出期限が2年延長となりました。

【概要】

法人版事業焼成税制の手続における特例承認計画の確認申請の期限と、個人版事業承継税制の手続における個人事業承認計画の確認申請の期限が、令和8年3月31日までとなりました。

適用期限については、法人版は令和9年12月31日まで、個人版は令和10年12月31日までであり、現行と変更はないため、検討している方は引き続き早めの対応が必要です。

住宅・土地税制の優遇措置の延長

住宅や土地に関する優遇措置の適用期限が延長になりました。2年延長し適用期限が令和7年12月31日となった制度は、以下のとおりです。

・特定居住用財産の買換え及び交換の場合の長期譲渡所得の課税特例

・居住用財産の買換え等の場合の譲渡損失の繰越控除等

・特定居住用財産の譲渡損失の繰越控除等

住宅取得資金贈与非課税制度の延長

直系尊属から住宅取得資金の贈与を受けた場合、要件を満たせば贈与税が非課税となる制度が3年延長され、令和8年12月31日までとなりました。

また、省エネ等住宅の要件が一部見直しとなっています。

3.法人課税

法人税に関する改正を5点紹介します。

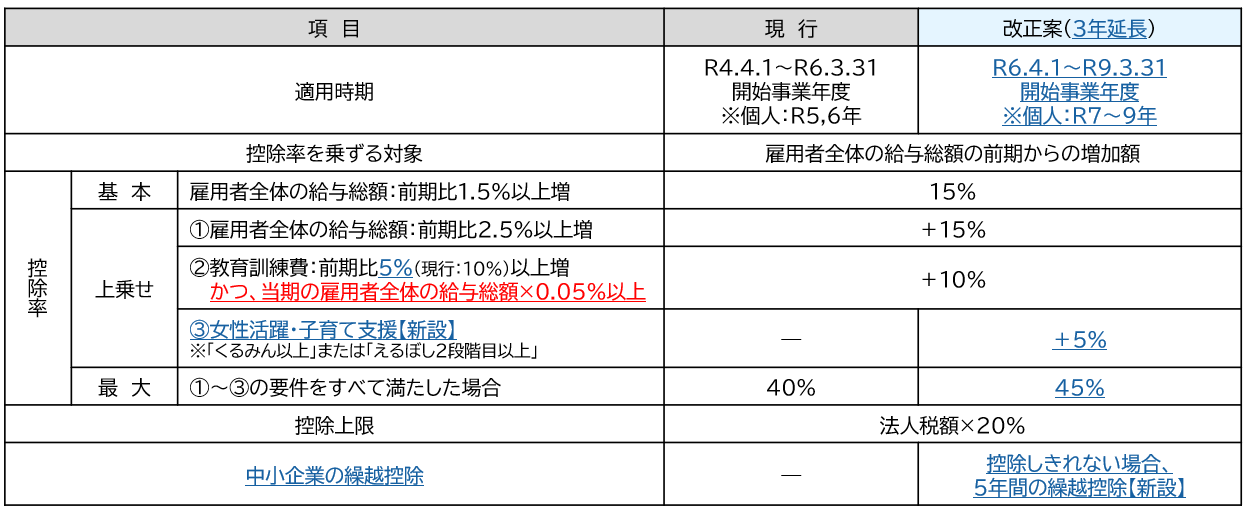

賃上げ促進税制

賃上げの動きを促進するため、法人税の負担軽減措置をさらに拡充しています。また雇用環境改善のため、教育訓練費の上乗せ要件の緩和、子育てと仕事の両立支援など、働きやすい職場作りをした企業への上乗せ措置もおこなわれました。

賃上げ促進税制は「中小企業向け」と「大企業向け」があり、それぞれ確認していきます。

(1)中小企業向けの改正(個人事業者も含む)

【適用時期】

令和6年4月1日以後開始する事業年度

【改正点】

下線部分が改正点となります。

繰り越し控除をするためには、たとえ赤字であっても前年と比較して雇用者給与等支給額が増加している場合、賃上げ促進税制の計算をする必要があります。

また、可能な限り上乗せ要件が適用できるかを検討する必要も出てくるでしょう。

注意点としては、繰越控除を使うためには、前事業年度と比較して雇用者全体の給料の総額が増加していることが要件になる見込みです。

一時的な給料の増額だけでは、繰越控除を使うことができない可能性がありますので、繰越控除を使う場合には注意が必要です。

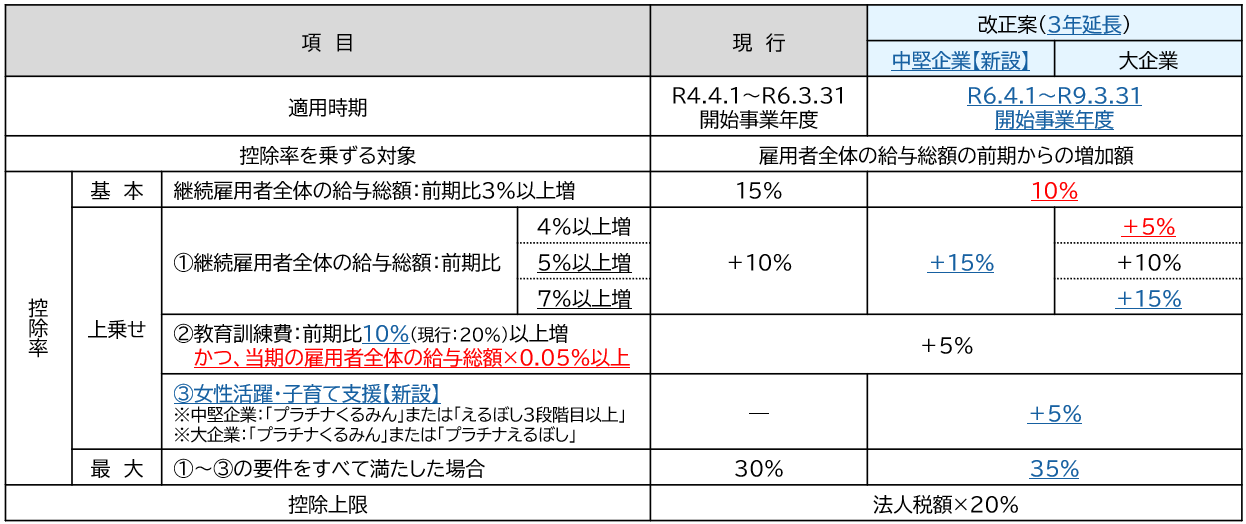

(2)大企業向け

【適用時期】

令和6年4月1日から令和9年3月31日(開始事業年度ベース)

【改正点】

下線部分が改正点となります。

賃上げ促進税制の制度取り扱いの中で「中堅企業」のくくりが新設されました。「中堅企業」とは、原則として、青色申告法人で常時使用する従業員の数が2,000人以下の企業をいいます。

基本の税額控除率は15%から10%に下げられましたが、上乗せの控除率を見直しています。

給与等の増加割合は「継続雇用者」の給与等の増加割合で判定しますが、税額控除率は雇用者全体の給与等の増加額に乗じる点に注意が必要です。

また、子育て支援、女性の活躍会社としての、くるみん、えるぼしなどの申請、そして認定をうけるなどの、事前に該当するかしないかなども確認し、申請しておくことにより税額控除の限度額が変わってくるので、事前に確認し、できるものは申請をして準備をしておくことが必要です。

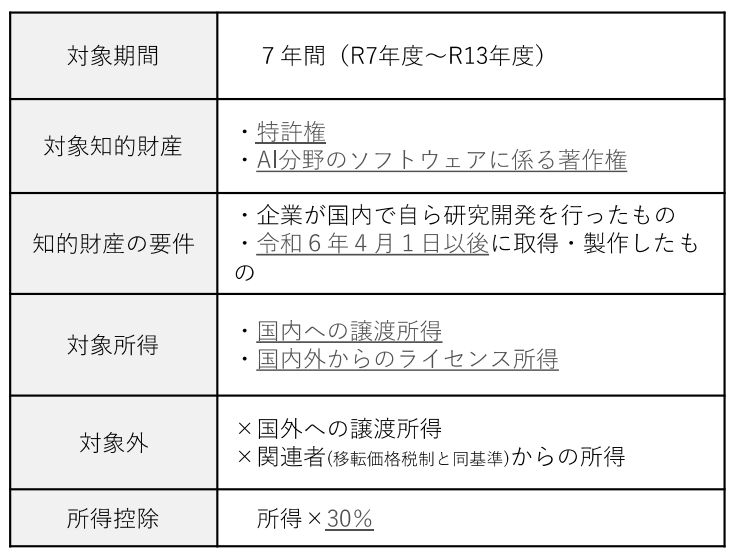

イノベーションボックス税制

研究開発拠点としての立地競争力向上、国内における民間の無形資産投資を後押しする観点で創設されました。国内でおこなう研究開発の成果として生まれた、知的財産から生じる所得を優遇します。

【適用時期】

令和7年4月1日から令14年3月31日までの間に開始する各事業年度

【概要】

対象所得は、特許権譲渡取引ごとに、一定の算式で計算した金額を合計した金額です。計算のためには特許権譲渡取引に直接関連する研究開発の金額、適格研究開発費の金額を把握する必要があります。

この制度と目的が一部重複する研究開発税制については、試験研究費が減少した場合の控除率が引き下げられます。

中小企業事業再編投資損失準備金制度の拡充

複数の中小企業を子会社化して、グループとして成長することを後押しするため、制度を拡充しています。

【適用時期】

産業競争力強化法の改正法の施行日から令9年3月31日までの間

【概要】

- M&A後の損失に備えて準備金を積立てした場合、一定の金額が損金算入される

- 損金算入できる金額は、特定事業再編計画(仮称)の認定を受け、計画に従って最初に取得した株式等の90%、2社目以降は100%

- 出資額要件は、1億円以上、100億円以下

- 据置期間は10年間、その後5年で取り崩し

- 一定の表明保証保険契約締結時は対象外(現行制度子にこの要件が加わる)

- 現行制度も3年延長(令和9年3月31日までに経営力向上計画の認定を受けた株式等の取得に適用)

| 根拠法 | 適用時期 | 計画認定要件 | 出資額要件 | 積立て上限 | 据置期間 | 取崩し | 除外要件【追加】 | |

| ① 現行制度 | 中小企業等

経営強化法 |

~R9.3.31

(3年延長) |

経営力向上計画

の認定 |

10億円以下 | 株式の取得価額の

70% |

5年間 | 5年均等 | 一定の表明保証保険

契約締結時は対象外 ※事後でも取崩し事由に |

| ② 新制度 | 産業競争力

強化法 |

改正法の施行日

~R9.3.31 |

特定事業再編計画

(仮称)の認定 |

1億円以上

100億円以下 |

1社目90%

2社目以降100% |

10年間 |

交際費等の損金不算入制度

中小企業の経済活動の活性化や、飲食料費に係るデフレマインドを払拭する観点から、交際費の損金算入に関する要件が見直されます。

【適用時期】

令和6年4月1日以後に支出する飲食費等から適用

【概要】

交際費等から除かれる飲食費等が、一人あたり5,000円以下から10,000円以下へ改正

外形標準課税における対象法人の見直し

減資をして外形標準課税の対象外となる法人が増えたことから、現行基準にプラスした要件を設けることとされました。

また、増加傾向にある大規模法人の100%子会社等を、外形標準課税の対象とするための要件も加わりました。

【適用時期】

・減資への対応:令和7年4月1日以後に開始する事業年度

・100%子会社等への対応:令和8年4月1日以後に開始する事業年度

【概要】

(1)減資への対応

・前事業年度に外形標準課税の対象であった法人が、当事業年度に資本金1億円以下、かつ、資本金および資本剰余金の合計額が10億円を超える場合は外形標準課税の対象となる

・交付日以後に減資をして資本金が1億円以下になった法人は「前事業年度に外形標準課税の対象であった法人」として扱われる

(2)100%子会社等への対応

・原則として資本金と資本剰余金の合計額が50億円を超える法人等の100%子法人等のなかで、事業年度末の資本金が1億円以下、資本金と資本剰余金の合計額が2億円を超える法人は外形標準課税の対象となる(軽減措置あり)

4.その他(倒産防止共済の掛金が損金にならない時期について)

倒産防止共済について、解除をした後に再度契約を締結した場合には、解除の日以後2年を経過するまでの間に支出する掛金については、損金算入ができないこととなりました。令和6年10月1日以後の共済契約の解除について適用されます。

5.まとめ

以上、令和6年度税制改正大綱の主な内容を紹介しました。税制改正大綱の内容は、現時点ではあくまで改正案であり国会で可決されてから確定となります。しかし通常は変更なく施行されることがほとんどです。定額減税を始めとして、すぐに対応が必要な制度も多くあるため、自社に影響がある改正は早めに内容を確認しておきましょう。また、新しい制度についても税制上の優遇措置を受けることを検討してみてもよいのではないでしょうか。

令和6年度税制改正大綱の内容を始めとして、税務や会計でお困りの際は、丸山会計事務所までお気軽にご相談ください。

この記事の監修

税理士

丸山会計事務所代表 丸山 和秀

税制支援20年以上、不動産税務、事業承継&M&A、法人資産税、設備投資時の優遇税制を得意とする。

「ともに未来を描く」を経営理念として、お客様と一緒に未来を描くことができる、提案型の“攻める税理士”として、経営ビジョンやニーズに寄り添い、適切なタイミングで、お客様のお悩みを解決するご提案を行う。

- お気軽にお問い合わせください

- 0120-025-388

- お問い合わせ