財務デューデリジェンス(財務DD)

財務デューデリジェンス(財務DD) とは

財務デューデリジェンス(財務DD)とは、M&A(企業買収や合併)において、買い手が買収を検討している対象企業の財務・会計に関して行う調査のことです。

M&A取引において、対象会社の財務状況やリスクについて事前に調査し、課題を洗い出しておくことは、M&A実行の可否や、実行に向けたアクションを判断するうえで、重要な要素となります。

財務デューデリジェンス(財務DD) の目的

財務デューデリジェンス(財務DD)の目的は、主に以下のようなものがあります。

1 リスクをふまえた適正な買収価格を把握する

2 M&A後の経営統合方針を検討する

3 利害関係者(ステークホルダー)への説明責任を果たす

1 リスクをふまえた適正な買収価格を把握する

財務デューデリジェンス(財務DD)を行う事の最も重要な目的は、企業価値を算定して、適正な買収価格を把握することにあります。

買い手は、対象企業から開示された経営状況や財務状況に関する情報から、その企業が持つ資産の価値や収益性、安全性を分析し、企業価値を算定します。

その際、帳簿以外の負債(簿外債務)の調査や、未払い残業代が無いか、税務上の追徴のリスクは無いか、所有不動産の価値は適正な価格で計上されているか、大口顧客との関係性は悪化していないかなど、買収後にリスクとなりそうな事項についても洗い出しを行い、そのリスクを踏まえたうえで、適正な買収価格を検討する必要があります。

2 M&A後の経営統合方針を検討する

財務デューデリジェンス(財務DD)を行うことで、対象企業の運転資本の内容や過去の設備投資、潜在的な収益力、事業運営でキーマンとなる人材など、幅広く企業の状況を把握することができます。

これにより事前に洗い出したリスクに対する対応策を含め、買収後にどのような戦略で事業を進めていくのか、といったことや、買い手企業の事業とどのようなシナジーを創出するのか、将来的にどのような設備投資が必要となるのかなど、人材の配置を含めた経営統合の方向性を検討することができます。

買収に先立って経営統合の方針をしっかりと検討することで、買収後のPMI(ポスト・マージャー・インテグレーション=計画したM&A後の統合効果を最大化するための統合プロセス)にスムーズに取り組むことができます。

3 利害関係者(ステークホルダー)への説明責任を果たす

通常M&Aには、非常に大きな費用が掛かります。買い手企業の将来を大きく左右する判断となることが多いため、事前に「株主」「顧客」「従業員」「経営者」といった利害関係者(ステークホルダー)に対してその妥当性を説明し、納得してもらう必要があります。

財務デューデリジェンス(財務DD)では、公認会計士等の専門家を通じ、財務諸表などを詳細に調査した上で定量的に企業価値を評価します。

客観的な数値を示すことにより、M&Aに対する利害関係者(ステークホルダー)の理解を得ることができて初めて、M&Aをスムーズに遂行することができます。

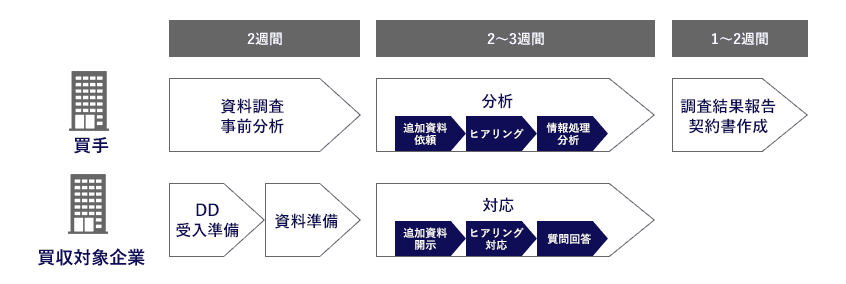

財務デューデリジェンス(財務DD) の流れ

財務デューデリジェンス(財務DD)の工程は、大きく分けて以下の通りです。

1.資料の調査と事前分析

2.資料の分析

3.(マネジメント)インタビュー

4.最終報告・契約書の作成

1.資料の調査と事前分析

最初に、買収対象企業の会社概要や株主情報といった会社の基礎情報と、決算書や仕入先・販売先情報、各種契約書といった事業に関わる情報を把握する必要があります。

事前に資料を集め、ポイントや事前分析を行うことで、効率よく財務デューデリジェンス(財務DD)を進めることができます。

買収対象企業に過度な負担をかけないようにしつつ、不足なく調査を行うためには、検討の初期段階からM&Aに精通した専門家と協力して進める必要があります。

2.資料の分析

資料がそろったら、専門家と一緒に資料を分析し、より詳しく確認する必要がある項目を整理し、追加の資料依頼を行います。

資料から把握できることはすべて整理したうえで、資料からはわからない確認すべきポイントを抽出し、ヒアリングに備えます。

3.ヒアリング

ヒアリングでは、経営陣や事業責任者等に対して、会社状況や事業に関する質問を行います。買収対象企業の経営陣が感じている経営課題や将来性、または各種リスクといった企業のさまざまな論点に対して質問し、資料だけからは読み取れない定性的な部分についても確認を行います。

ヒアリングは財務デューデリジェンス(財務DD)の工程の中でも重要な位置づけにあるため、ヒアリングのタイミングや対象者を的確に設定する必要があります。通常は、資料依頼をした前後での初期的なコミュニケーションと、資料が出揃い分析が終わった後に行うケースが一般的です。

4.最終報告・契約書の作成

ヒアリング終了後、専門家が報告書を作成し、買収会社へ最終報告を行います。財務デューデリジェンス(財務DD)に関する報告を受け、最終的な条件案を検討したうえで、買収対象企業との交渉に臨むことになります。

財務デューデリジェンス(財務DD) の期間

財務デューデリジェンス(財務DD)の期間は、買収対象企業の規模や調査範囲によって異なりますが、1~2か月程度を要すると考えておいた方が良いでしょう。

あくまでも一般的な例ですが、以下は各フェーズに要する期間の目安です。

当社の支援内容

当社では、対象会社の過年度の財務諸表・会計資料・契約書等から、対象会社の定量的な資産状況の把握、収益力の分析を行ったうえで、経営陣へのヒアリングから、買収に当たっての定性的なリスクの洗い出しを行います。

例えば、歴史のある中小企業では、すべての株主が明確になっていないケースも少なくありません。これまでの株式に関する売買契約書を丁寧に確認し、株主を明確にしたうえで、表明保証条項を付したM&Aの契約書を作成することで、買収後に多大な損失が発生するといったリスクを防ぐことができます。

また、過去の税務申告書から見た特例内容の適用確認、申告調整項目の確認、資産の現在価値の確認、過年度の申告内容に誤りに基づく追徴税額の可能性の把握し、それらに基づいた実態B/Sの作成など様々なものがあります。

※表明保証条項・・・

表明保証とは、売り手が買い手に対し、最終契約の締結日や譲渡日等において、対象企業に関する財務や法務等に関する一定の事項が真実かつ正確であることを表明し、その内容を保証するもの。

M&Aをご検討の際は、当社サービスの財務DDとPMI支援を合わせてご活用いただくことで、事前のリスクの洗い出しから、それに対する対応策の検討、M&A後の経営統合までをスムーズに進めることができ、M&Aの成果を最大限に引き出すことができます。

財務デューデリジェンス(財務DD) にかかる費用

財務デューデリジェンス(財務DD)にかかる費用は、要する期間や調査は範囲によって都度お見積もりさせていただきます。

お気軽にお問い合わせください。

- お気軽にお問い合わせください

- 0120-025-388

- お問い合わせ