未来投資促進税制

地域未来投資促進税制とは

地域未来投資促進税制では、地域経済牽引事業計画に従って建物・機械等の設備投資を行う場合に、法人税等の特別償却(最大50%)又は税額控除(最大5%)を受けることができる制度です。

新たな設備投資を行う際に申請することで、その後の税負担が軽くなるため、事業者様にとってメリットが多い内容です。

令和5年3月で制度が終了する予定でしたが、2023年3月時点で2年間の延長が決まっております。エネルギー価格や原材料費の高騰等で厳しい経済状況に直面している中で、地域の特性を生かし、高い付加価値を生み出す設備投資を促進することを目的としております。

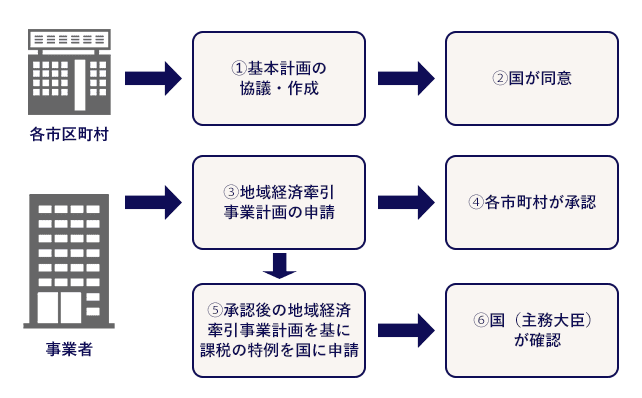

基本的には、道内・各市区町村が定める基本計画に基づき、その基本計画に従った設備投資を事業者がすることにより、当該設備投資にかかる資産について、適用が受けることができる制度となります。

制度の紹介

本税制措置を受けるためには、都道府県による地域経済牽引事業計画の承認(STEP1)の上、

国による課税特例の確認(STEP2)に加えて、租税特別措置法等の規定に適合する必要があります。

建物・機械等を貸付けの用に供する場合や中古の建物・機械等の取得は、対象とはなりません。

<制度のスキーム図>

STEP1:事業者の地域経済牽引事業計画

都道府県・市町村が作成する基本計画へ適合していることを示します。

①地域の特性の活用

②高い付加価値の創出

③地域の事業者に対する経済的効果

STEP2:地域経済牽引計画に基づく課税の特例処置を国に申請

①先進性を有すること(通常類型・サプライチェーン類型)

②設備投資額が2,000万円以上

③設備投資額が前年度減価償却費の20%以上

④対象事業の売上高伸び率がゼロを上回り、

かつ過去5年度の対象事業に係る市場規模の伸び率より5%高いこと

⑤旧計画が終了しており、その労働生産性の伸び率4%、

かつ投資収益率5%以上

上乗せ要件

以下の⑥⑦を全て満たす必要があります。

⑥直近事業年度の付加価値額増加率が8%以上

⑦労働生産性の伸び率が4%以上、かつ、投資収益率が5%以上

*平成31年4月1日以降に承認を受けた事業が対象となります。

*サプライチェーン類型に基づく申請は上乗せ要件の対象外となります。

得られるメリット

上記条件を満たし、申請を行うことで、法人税等の特別償却 又は税額控除をうけることができます。また、本制度の適用を受ける資産について、固定資産税・不動産取得税の課税免除などの制度もありますので是非活用をご検討ください。

主な注意点

ただし、以下の事項に注意が必要です。

1.対象資産の取得価額の合計額の内、本税制措置の支援対象金額は80億円が限度です。

2.税額控除は、その事業年度の法人税額等の20%相当額が限度です。

3.対象資産を貸付の用に供する場合や中古の対象資産の取得は、本税制措置の対象外です。

4.地域経済牽引事業計画の承認後であっても、主務大臣の確認前に対象設備を取得等した場合には、本税制措置の対象とはなりません。

国(主務大臣)の許可は事前については、概算のスケジュールがHP上で公開されており、それに間に合うように申請する必要があるため、事前にスケジュールを確認して、いつ国の確認を受けるのか逆算して進める必要があります。

https://www.meti.go.jp/policy/sme_chiiki/miraitoushi/zeiseishien.html

法律を熟知した専門家が

相談者様の想いに寄り添ったご提案をいたします

新規投資を行う事業者様にとって非常にメリットの大きい税制であり、積極的な検討をおすすめしております。

「条件に当てはまっているのだろうか」

「注意事項を正確に理解したい」

内容を熟知した専門家が対応いたしますので、まずはお気軽にお問合せください。

- お気軽にお問い合わせください

- 0120-025-388

- お問い合わせ