同族経営の会社に建物を売買する場合の建物時価について

投稿日:2021年03月20日

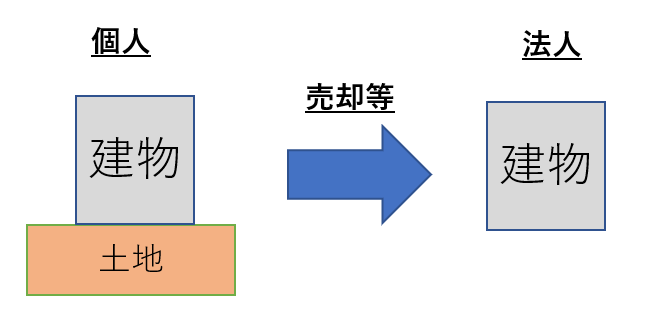

個人の地主さんから法人へ建物を売却する場合の時価について

個人の地主さんで所得が高いかたにお勧めするのが、不動産を法人に売却して不動産所有法人を作り、法人に不動産収入を集中させます。

その後にその法人に移った不動産収入から、家族を法人の役員に入れて役員報酬を支払うのが地主さん節税の王道となります。

そこで問題となるのが、個人の不動産を法人へ動かす場合の、不動産の時価についてです。

土地については相続で取得したものが多く、売却を行うと買った時の値段が分からないことから、売買の時の原価に入れることができる金額が5%となり、95%が課税の対象となってしまいます。

そのため不動産を個人から法人へ動かす場合、建物のみを法人へ売却し、土地は個人のままにして置く場合が多いと思います。

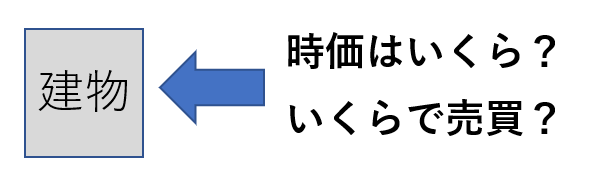

その場合、建物の金額はいくらで法人へ売買するのが妥当かということがよく問題となります。

建物の時価を検討する方法として、以下の4つぐらいが代表的なものとなります。

①.建物の未償却残高(実際の建築価額-売買時までの減価償却)

②.鑑定評価額

③.固定資産税評価額

④.不動産業者の精通者意見価額

この中で一番硬い金額は②の不動産の鑑定価額です。こちらの金額で売買を行えば、後ほど税務上問題となることはまずありません。(こちらを税務署が時価として正しくないとすれば、税務署側でも鑑定評価を取る必要があり、これにはコストもかかるためあまり行いません)

ただ、同族法人間への売買を行うにあたり、鑑定評価を取るのはコストもかかりあまりお勧めができません。もちろん銀行融資がまだ残っている場合で、銀行が鑑定評価でしか、売買を認めない場合もあります。

弊社の場合では、個人から法人へ建物の売買を、お勧めするの時価は、①ぼ未償却残高となります。

こちらの未償却残高が③の固定資産税評価額を大幅に下回る場合には、要注意ですが、問題がなければ①の建物未償却残高で行うケースが多いです。

また、建物の売買には、地代の問題、そしてその地代の問題からの、借地権の問題など、様々なことが複雑に絡み合います。

不動産に関する税金については丸山会計までお問合せください。

この記事の監修

税理士

丸山会計事務所代表 丸山 和秀(1986年生まれ)

税制支援20年以上、不動産税務、事業承継&M&A、法人資産税、設備投資時の優遇税制を得意とする。

「ともに未来を描く」を経営理念として、お客様と一緒に未来を描くことができる、提案型の“攻める税理士”として、経営ビジョンやニーズに寄り添い、適切なタイミングで、お客様のお悩みを解決するご提案を行う。