事業承継に関するブログ

相続税対策にかかるアパート建築のリスク

投稿日:2021年03月17日

相続税の対策としては、アパートを建築することにより、建物の相続税評価額と借入金の金額の差額が、相続財産の圧縮となり現在でも良く使われる有効な手段だと思います。

しかし、注意しなければいけない点もあります。

一点目は、建築をした後、相続がいつ発生するかということです。

通常、建築会社さんなどがお持ちになる資料は、現在相続が発生したら、これだけ相続税が圧縮できます。だから、今やるべきという文句で記載されている場合は多いですが、実際に建築した直ぐに相続が発生することは稀です。

通常は建築から10年以上経過してから実際の相続は発生します。

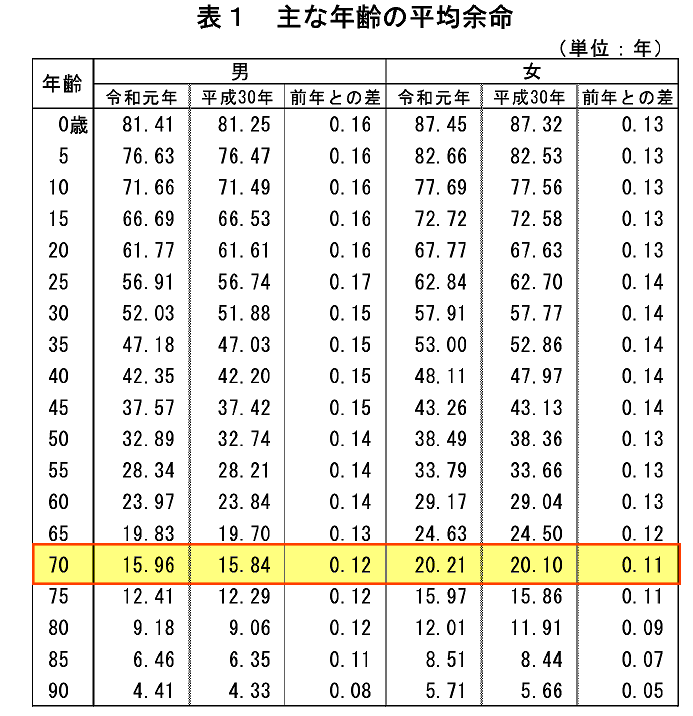

令和元年に公表された平均余命から考えても、70歳の方で、男性で15.96歳、女性で20.21歳となっております。(厚生労働省)

そこから考えて、70歳でアパートを建築して多額の借金を行っても、実際に相続が発生するのは、15年以上の先のこととなり、現状の相続税の試算とは違った結果になってくるということです。

もし、そのアパートの人気があり、常に満室で稼働していれば、そのころには借入金の金額も半分ぐらいになっています。

その逆ありえます。入居率も下がり満足に返済することができない場合もあります。

相続税対策には時間軸の考え方が必須となります。

二点目はアパート経営のリスクを特定の相続人のみが負うということです。

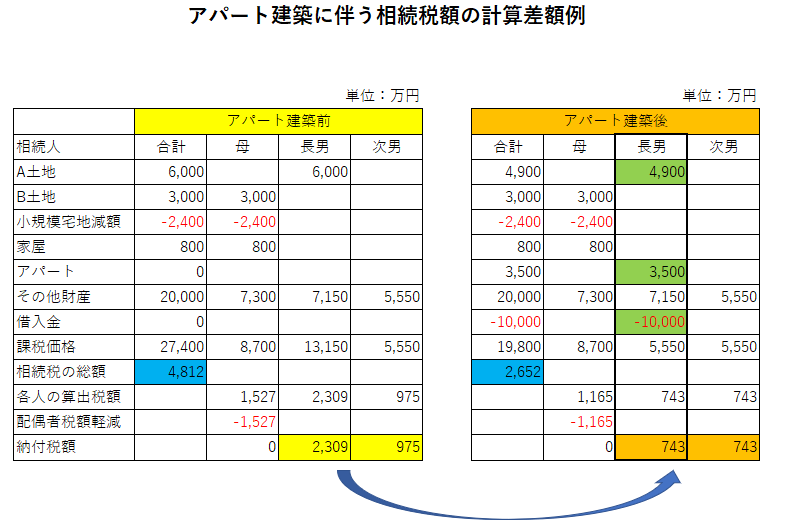

次の図表でみますと確かに長男、次男の全員の相続税が安くなりました。相続税額の総額も4,812万円から2,652万円となり、2,160万円も軽減され、長男及び次男の相続税も半分以下となっているのが分かります。

しかし、今回の場合、今後のアパート建築かかる借入金は、今回のケースでは長男のみが引継ぎます。

税額が安くなった恩恵を受けるのは長男と次男ですが、今後のアパートを運営していくこと、借入金を返済していくリスクは長男一人が負い続けることとなります。

また、金融機関については、おそらく物件の相続後は長男のお嫁さんにも、連帯保証人に入って欲しいと言われると思います。

そうなるとお嫁さんに対する説明、話し合いも大切ですよね。

確かにアパート建築は、相続税の負担軽減という意味では効果があり、即効性もあります。

しかし、将来のことを考えて、目先の税金だけではなく、事業として、とらえていくことが重要だと思います。

不動産の有効活用、資産の取得時には丸山会計までご相談ください。

この記事の監修

税理士

丸山会計事務所代表 丸山 和秀(1986年生まれ)

税制支援20年以上、不動産税務、事業承継&M&A、法人資産税、設備投資時の優遇税制を得意とする。

「ともに未来を描く」を経営理念として、お客様と一緒に未来を描くことができる、提案型の“攻める税理士”として、経営ビジョンやニーズに寄り添い、適切なタイミングで、お客様のお悩みを解決するご提案を行う。