【令和5年税制改正】特定資産の買換えの特例の改正ポイントを紹介

投稿日:2023年07月26日

『令和5年度税制改正大綱』において、特定資産の買換えの特例について大きく見直しが行われる予定であることが公表されました。本記事では、新たな変更点を紹介しますので、ポイントをおさえて、改正に備えましょう。

特定資産の買換えの特例とは?

まず現行の特定資産の買換えの特例(令和5年6月時点)について、制度内容や対象となる資産の要件を解説します。

特定資産の買換えの特例とは、課税を将来に繰り延べることができる制度

特定資産の買換えの特例とは、特定の資産を譲渡したうえで、一定の要件を満たす資産を新たに取得した場合において、すなわち資産を買換えた場合に、譲渡した資産にかかる譲渡益を、圧縮記帳をすることで、譲渡益にかかる課税一定額を将来に繰り延べることができる制度です。

つまり、特定の資産を譲渡したときに発生した利益に対して、譲渡時には税金は発生しません。

課税されるタイミングは法人と個人の場合で異なります。法人の場合は将来複数年度に渡って減価償却を通じて課税され、個人の場合は新たに取得した資産を売却した際に課税されます。

課税されるタイミングは、その購入した資産を売却するときとなります。

特定資産の買換えの特例の制度が施行されるようになった背景としては、新しい資産の購入を促すためであると考えられます。

資産の買換えを目的として譲渡した資産に対して課税をしてしまうと、新しく資産を購入するための資金が不足する可能性があるため、課税を将来に繰り延べることによって、資産の購入を促進させる意図があります。

対象となる譲渡資産の要件は?

特定資産の買換えの特例の対象となる譲渡資産の要件は国税庁のホームページ(No.5652 特定資産を買い換えた場合の圧縮記帳の対象となる資産|国税庁 (nta.go.jp))にて公表されています。

次のすべての要件を満たす必要があります。

要件が細かく定められていますので、特定資産の対象となるかについては慎重に見定める必要があります。

・昭和45年4月1日から令和5年3月31日までの間に譲渡したものであること。

・ 一定の買換えに応じて定められている譲渡資産として、特定の地域にあることや一定の取得時期に取得したなどの要件を満たす土地等、建物(その附属設備を含みます。)、構築物、または船舶であること。

・棚卸資産ではないこと。

・短期所有に係る土地重課制度の規定(租税特別措置法第63条)の適用がある土地等ではないこと(注)。

・土地収用法等による収用、買取り、換地処分、権利変換等により譲渡する資産ではないこと。

・贈与、交換、出資、現物分配または代物弁済により譲渡する資産ではないこと。

・合併または分割により移転する資産ではないこと。

引用元:https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5652.htm

対象となる買換え資産の要件は?

特定資産の買換えの特例の対象となる買換え資産の要件は国税庁のホームページ(No.5652 特定資産を買い換えた場合の圧縮記帳の対象となる資産|国税庁 (nta.go.jp))にて公表されています。

次のすべての要件を満たす必要があります。買換え資産についても、譲渡資産同様に細かく要件が定められています。

・譲渡資産に応じて定められている土地等、建物(その附属設備を含みます。)、構築物、船舶、車両運搬具(注)または、機械および装置であること。

(注)車両運搬具については、令和2年4月1日前に締結した契約に基づき同日から令和4年9月30日までの間に取得をする鉄道事業用車両運搬具に限ります。

・原則として、譲渡資産を譲渡した日を含む事業年度に取得した資産であること。なお、譲渡資産を譲渡した日を含む事業年度の前後1年以内(やむを得ない事情がある場合には税務署長が認定した期間内)に取得した資産も含みます。

・取得した日から1年以内に事業の用に供したか、または供する見込みであること。

・長期所有の土地等(所有期間が10年を超える土地等、建物(その附属設備を含みます。)または構築物)に係る措置について、買換えによって取得した資産が土地等である場合には、特定施設(事務所等の一定の施設をいいます。)の敷地の用に供されるもの(その特定施設に係る事業の遂行上必要な駐車場の用に供されるものを含みます。)または駐車場の用に供されるもの(一定のやむを得ない事情(注)があるものに限ります。)で、その面積が300平方メートル以上であること。

(注) 一定のやむを得ない事情とは、次の(1)から(4)のいずれかの手続等が進行中であることについて所定の書類により明らかにされた事情をいいます。

(1) 都市計画法第29条第1項または第2項の規定による許可の手続

(2) 建築基準法第6条第1項に規定する確認の手続

(3) 文化財保護法第93条第2項に規定する発掘調査

(4) 建築物の建築に関する条例の規定に基づく手続

(建物または構築物の敷地の用に供されていないことがその手続を理由とするものであることにつき国土交通大臣が証明したものに限ります。)

・買換えによって取得した資産が土地等である場合には、譲渡資産である土地等の面積の5倍以内の面積である部分であること。

・原則として、合併、分割、贈与、交換、出資、現物分配、代物弁済または所有権移転外リース取引(注)により取得する資産ではないこと。

引用元:https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5652.htm

圧縮記帳の適用を受けるための手続き方法は?

圧縮記帳の適用を受けるためには、確定申告書等に損金の額に算入される金額を記載します。

また、特定の資産の買換えにより取得した資産の圧縮額等の損金算入に関する明細書(別表13(5))など一定の書類を添付する必要があります。

注意が必要なことは、翌期に取得する

税制改正における変更点は3つ

税制改正における大きな変更点は次の3つです。

・届出書の提出要件が追加される

・対象資産の見直しが行われる

・適用期限が3年延長される

ひとつずつ解説していきます。

届出書の提出要件が追加される

今回の税制改正において気を付けるべき一番重要な変更点です。次の事項を記載した届出書を納税地の所轄の税務署長に提出期限内に提出します。

イ 届出者の氏名及び住所

ロ 譲渡資産及び買換資産に関する次の一定の事項

ハ ロの取得をした、又はロの取得をする 見込みである資産のその適用に係る 租税特別措置法第37条第 1 項の表の各号の区分

ニ その他参考となるべき事項

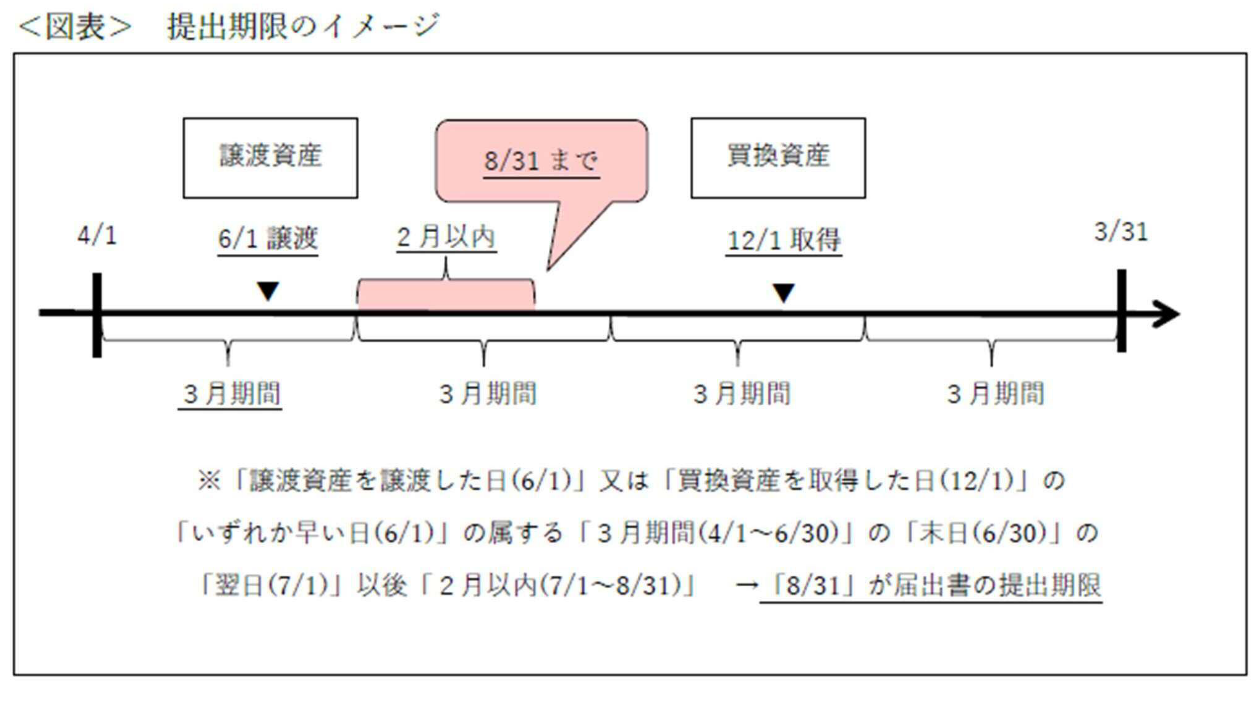

提出期限は次のように定められていますので、気を付けてください。提出期限内に届出書を提出しないと本特例の適用が受けられません。

譲渡資産を譲渡した日もしくは買換え資産を取得した日のいずれか早い日の属する3月期間経過の末日の翌日から月以後2月以内

上記の図表の場合においては、8月31日が届出書の提出期限です。

対象資産の見直しが行われる

対象となる資産が次のように見直されます。

| 区分 | 改正案 | |

| 1号 | 既成市街地等の内から外への買換え | 適用対象から除外 |

| 2号 | 航空機騒音障害区域の内から外への買換え | 譲渡資産から一定の区域内の資産を除外 |

| 3号 | 既成市街地等とこれに類する一定の区域(人口集中地区)内における土地の計画的かつ効率的な利用に資する施策の実施に伴う土地等の買換え | 改正なし |

| 4号 | 長期保有の土地、建物等から国内にある土地、建物等への買換え | 本店又は主たる事務所の所在地の移転を伴う買換えの圧縮率の見直し

・東京23区から集中地域以外の地域へ:90%に ・集中地域以外の地域から東京23区へ:60%に |

| 5号 | 一定の船齢の日本船舶から環境低減に資する日本船舶への買換え | ・外交船舶、内航船舶、港湾の作業船の要件を見直し

・譲渡資産と買換資産が同一の用途の場合に限定 |

適用期限が3年延長される

適用期限が3年(令和8年3月31日)まで延長されます。

本特例は令和5年3月31日に適用期限を迎えましたが、コロナウイルス禍からの経済社会活動の回復を確かなものとし、新陳代謝と多様性に満ちた据野の広い経済成長の実現のために、3年の期限を延長することが決定しました。

まとめ

本記事では、「特定資産の買換えの特例」の令和5年税制改正においておさえるべき改正点を紹介しました。本記事のポイントは3つです。

・適用要件に新たに「届出書」の提出が加わった

・提出期限内に届出書を提出しないと本特例の適用が受けられないため、多額の税金を納めるおそれがあるので注意が必要

・顧問税理士がいる場合には、密に連携をとって届出書の漏れがないようにする

ぜひ本記事を参考にして、対象となる資産を譲渡、新たに購入する場合には特定資産の買換えの特例の適用を受けましょう。

特定資産の買換えの特例など、税務や会計でお困りの際は、丸山会計事務所までお気軽にご相談ください。

この記事の監修

税理士

丸山会計事務所代表 丸山 和秀(1986年生まれ)

税制支援20年以上、不動産税務、事業承継&M&A、法人資産税、設備投資時の優遇税制を得意とする。

「ともに未来を描く」を経営理念として、お客様と一緒に未来を描くことができる、提案型の“攻める税理士”として、経営ビジョンやニーズに寄り添い、適切なタイミングで、お客様のお悩みを解決するご提案を行う。