経営力向上ブログ

【豆知識】補助金には経営力向上計画が有効!その理由と効果を解説

投稿日:2021年12月27日

皆さん、補助金の交付を受けた場合、経営力向上計画が大活躍するのを知っていますか?

補助金と経営力向上計画の話をすると下記のような疑問を持たれる方もいると思います。

・そもそも補助金と経営力向上計画は一緒に受けられるの?

・補助金には圧縮記帳があるから意味ないんじゃないの?

・どれだけメリットが受けられるの?

今回は、このような疑問を解消するために、補助金には経営力向上計画が有効な理由と効果を徹底解説していきます。

補助金申請を考えられている方の節税対策の一助となれればと思います。

補助金に経営力向上計画が有効な理由

補助金の圧縮記帳の弱点

補助金には圧縮記帳という制度があります。

圧縮記帳とは、会社が補助金や保険金などを得て固定資産を取得した場合に、固定資産の取得額を減額して収益と相殺し、取得年度の税負担を軽減する方法です。

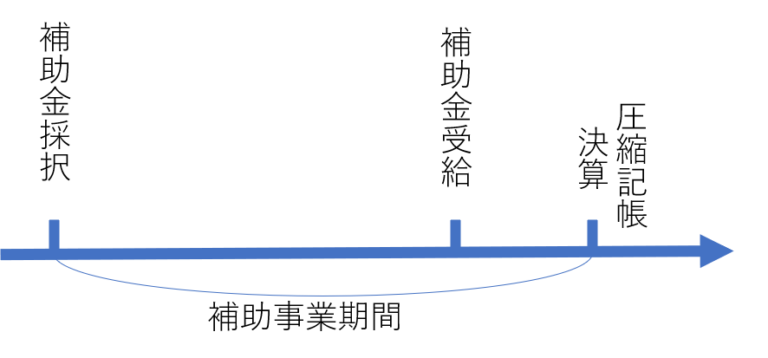

決算前に補助金受給ができた場合

固定資産取得時に圧縮記帳ができ取得年度から税負担を軽減することができます。

しかし、補助金受給額を超えた部分については、節税効果を得られません。

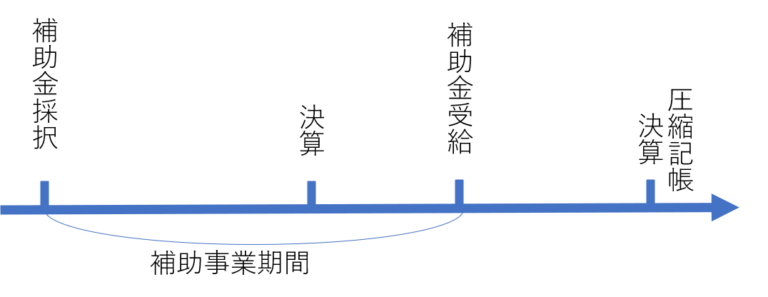

決算後に補助金受給した場合

固定資産取得時に圧縮記帳ができず、通常の減価償却を行うことになり取得年度の税負担を軽減することができません。

経営力向上計画で圧縮記帳の弱点を補う

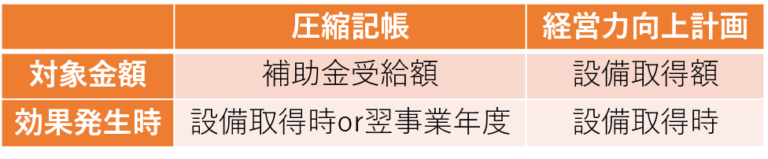

補助金の圧縮記帳には、2つの弱点がありました。

①補助金受給額を超えた部分については節税効果を得られない

②固定資産取得時に圧縮記帳ができない場合は節税効果を得られない

このような圧縮記帳の弱点を補うことができるのが経営力向上計画です。

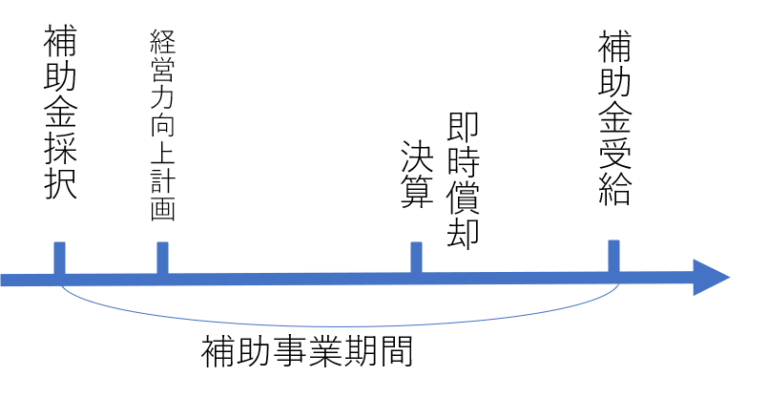

経営力向上計画のメリット

経営力向上計画では、設備取得をした事業年度に下記のメリットのうちどちらかを受けられます。

投資した設備の取得価額を即時償却(※1)

投資した設備の取得価額の10%を税額控除

※1:設備を対応年数にわたり減価償却をせず、その年にすべて費用計上する方法です。

経営力向上計画は、圧縮記帳の弱点を全て補った節税効果が非常に高い制度となっています。

経営力向上計画の効果

経営力向上計画の効果を具体例を使って説明していきます。

【具体例】

9,000万円の設備投資に対して6,000万円の補助金を受給できるとした場合

設備の対応年数を10年とし、税率30%と仮定する。

この場合の各施策の効果を検証する。

上記図の通り何もしない場合は1,530万円の税金の支払いが生じるが、経営力向上計画を実施する場合は900万円の節税効果(課税の繰り延べ)がされます。

つまり、何もしない場合を比較すると2,430万円もの節税効果(課税の繰り延べ)が得られることになります。

まとめ

補助金申請時には経営力向上計画が使用できます。

補助金には圧縮記帳がありますが、経営力向上計画の即時償却の方がより節税効果が高くなっています。

補助金申請を検討されている方は、経営力向上計画を活用してみるのはいかがでしょうか?

経営力向上計画申請センターでは申請代行をしておりますので、気になった方はぜひご相談ください。

この記事の監修

税理士

丸山会計事務所代表 丸山 和秀(1986年生まれ)

税制支援20年以上、不動産税務、事業承継&M&A、法人資産税、設備投資時の優遇税制を得意とする。

「ともに未来を描く」を経営理念として、お客様と一緒に未来を描くことができる、提案型の“攻める税理士”として、経営ビジョンやニーズに寄り添い、適切なタイミングで、お客様のお悩みを解決するご提案を行う。